Value investing, the strategy of buying stocks at an appreciable discount from the value of the underlying businesses, is one strategy that provides a road map to successfully navigate not only through good times but also through turmoil. Buying at a discount creates a margin of safety for the investor -room for imprecision, error, bad luck or the vicissitudes of volatile markets and economies.

-Seth A. Klarman

"[To] have a true investment, there must be a true margin of safety. And a true margin of safety is one that can be demonstrated by figures, by persuasive reasoning, and by reference to a body of actual experience".

- Benjamin Graham

Begreppet Margin of Safety, eller den svenska benämningen säkerhetsmarginal, är förmodligen en av de viktigaste hörnstenarna för den som vill nå långsiktigt bra investeringsresultat över tid. Även om principen givetvis gäller även för den som gör någon enstaka affär vid något enstaka tillfälle, så blir den desto mer essentiell för den som har, har haft och siktar på att ha ett längre investeringsliv. Av precis samma anledning som ett casino med oddsen i sin favör kan och vill ta ett obegränsat antal "bet" för att de med sannolikheterna på sin sida i det långa loppet inte kan förlora, kan en investerare som är välbekant med och agerar efter Margin of safety konceptet, likt ett casino i det långa loppet, med ett nästan obegränsat antal bet -inte förlora (eller i all fall verkligen minimera sina chanser att förlora.

Talat ur min egen erfarenhet och mina egna uppfattningar så tror jag utan tvekan att alla förstår vad en säkerhetsmarginal betyder. En myndighet som ska bygga en bro som måste klara lastbilar på 30 ton, använder sig säkerligen av begreppet och bygger bron så att den med marginal klarar just 30, det vill säga exempelvis 50 ton för att vara på den säkra sidan. I ett investeringstillfälle tar sig säkerhetsmarginalen i uttryck genom att den som vill använda sig av den är försiktig i såväl antaganden som bedömningar. Om man vet att ett bolag kan prestera 5% i rörelsemarginal, men går att räkna hem med 3% rörelsemarginal, ja, då existerar en margin of safety. Inga konstigheter. Även om många säkerligen tänker på detta sättet (och även om exemplen ovan är överdrivet förenklade) så krävdes det mer för att få mig att verkligen förstå inverkan säkerhetsmarginalen har och hur viktig den är på sikt.

Vad som fick mig personligen att mer förstå begreppet var när jag kom att tänka på en analogi till en fotbollsmatch med live-odds. Live-odds presenteras under hela matchen då flertalet aktörer givet varje resultat vid varje given tidpunkt ställer ut odds. I många matcher ges dessa odds sent in på slutminuterna även om ställningen kan få matchen att se redan avgjord ut.

Jag brukade (som yngre) alltid resonera att om Barcelona leder över Milan med 2-0 och det är 5 minuter kvar, och man ser oddset 1.01 på Barcelonavinst, så går det inte att förlora. Det går ju inte. Hur ska det kunna bli 2 mål på 5 minuter. Hur ofta händer det? Nästa tanke var naturligt att man, givet oddset, måste satsa en rätt så stor summa för att kunna vinna några pengar som är något att tala om, i detta fall 100 000 kronor för att kunna vinna 1000. Den tredje tanken (även den naturlig) var att man genast då hamnar i en mindre bekväm situation med 100 000 kronor att förlora och endast 1000 kronor att vinna. Då känns det hela helt plötsligt mindre attraktivt.

Ju mer jag tänkte på det här vid varje match jag såg, mer och mer slog det mig: Det existerar ingen säkerhetsmarginal. Minns väl, 100 000 kronor på spel för att vinna 1000. Att samma lag ska hinna göra 2 mål på 5 minuter är givetvis osannolikt, för att inte säga väldigt osannolikt, men det förekommer. Jag föreställde mig själv vad som skulle hända om jag tog betet och förlorade 100 000 kronor. Det skulle innebära att jag alltså måste ta samma bet igen 100 gånger för att återvinna vad jag förlorat. Och anledningen till att valt spelbolag väljer att ställa ut oddsen är givetvis för att de räknat ut att det med sannoliket händer att ett lag hinner hämta in en 2-måls ledning på 5 minuter. Hur ofta då? Givetvis fler än 1 gång på 100. Försök att vinna pengarna åter hade mycket sannolikt slutat i ytterliggare förluster.

Vad är problemet för mig som spelare i exemplet ovan? Jo:

-Säkerhetsmarginalen är för låg!

Måste jag riskera 100 000 för att vinna 1000 i en sådan situation så har jag i princip ingen säkerhetsmarginal alls. Det är just detta som är felet, och för mig existerar det ingen bättre exemplifiering för vad en säkerhetsmarginal är och varför den är viktig i just investeringar.

Hade jag istället fått betalt 50 000 vid 100 000 satsat och historien ovan om förlusten återupprepar sig så hade jag bara behövt ta betet ytterliggare två gånger med lyckosamt utfall för att vinna tillbaks pengarna. Säkerhetsmarginalen är då istället betydligt mer gynnsam för mig (och betydligt ogynnsammare för spelbolaget).

Vad händer om vi då återkopplar detta till investeringar? Analogin och poängen är exakt densamma:

Det kommer förr eller senare att komma förluster. Alla gör förluster, precis alla. Det finns inte en investerare som kontinuerligt kunnat undvika förluster. Därför är det essentiellt att förstå att varje investering ska ha en sådan säkerhetsmarginal så att den potentiella avkastningen blir så stor så att det från tid till tid kan täcka upp för de förluster som oundvikligen kommer komma. (!)

Tänk tillbaks på exemplet med fotbollsmatchen. Anledningen till att ingen bör vara villig att ta bettet att satsa 100 000 för en eventuell vinst på 1000 är för att säkerhetsmarginalen är på tok för liten. Vid en förlust krävs ett orimligt antal vinster i rad för att komma jämnt upp. Även om sannolikshetslära (för den som utbildad inom området) inte tar i beakt hur många bet man tar (varje bet har i sig ett förväntat sannoliksviktat utfall som i sig bör avgöra om det är fördelaktigt eller inte att ta det) så är det för en investerare som förväntar sig att vara långvarig essentiellt att förstå detta, eftersom det under flera decennier kommer framkomma ett stort antal investeringstillfällen och ett stort antal investeringar. Det är inte i någon investerares intresse att ta på sig för stor risk till för låg förväntad avkastning. (!) På lång sikt vill man ha oddsen med sig, precis som ett casino vill och ser till att alltid ha det.

Hur skapar man sig då en säkerhetsmarginal i investeringar? Det finns egentligen bara två sätt. Det första är att skapa en säkerhetsmarginal när man räknar fram sitt motiverade värde. Det andra är att göra sin investering till lägsta möjliga pris i förhållande till detta motiverade värde (som på inga sätt någonsin kommer vara exakt; det existerar inga exakta riktkurser).

Bilderna nedan illustrerar

Detta är en artikel som förmodligen kommer vara under uppbyggnad allt eftersom. Men jag avslutar med mitt favoritcitat angående risk, uttalat av Benjamin Graham:

"Real investment risk is measured not by the percent that a stock may decline in price in relation to the general market in a given period, but by the danger of a loss of quality and earnings power through economic changes or deterioration in management."

▼

söndag 28 november 2010

torsdag 25 november 2010

Royal Unibrew -kommentar efter q3 rapport 25/11 2010

Royal Unibrews rapport släpptes idag här, där även länk till webcasten återfinns. Jag ska försöka hålla det så kortfattat och koncist som möjligt.

Som väntat var rapporten starkt. Det hade spekulerats mycket i huruvida Royal Unibrew skulle påverkas av sämre väder i slutet av q3 (en dansk bank trodde exempelvis det), de nya cideravgifterna som trädde i kraft f o m augusti var också ett frågetecken (Carlsberg rapporterade att de drabbades starkt av dessa vad gäller ciderförsäljningen). Och sist men inte minst, de nya huvudprioriteringarna för 2011 skulle presenteras i kombination med de nya finansiella målen.

Estimaten för årets vinst är som följer:

Omsättning 3.750-3.800 mDKK tidigare DKK 3.700-3.850

EBITDA 590-610 mDKK tidigare mDKK 575-625

De nya finansiella målen är

EBIT marginal om 13% (1 % från ändrade avskrivningar)

Soliditet på över 30%

Nettoskuld i förhållande till EBITDA på <2,5x

Bolaget har för intention att dela ut 200 mDKK genom antingen utdelning eller aktieåterköp.

Vid försäljningen, eller förberendandet av försäljningen, av Aarhusfastigheten så har bolaget noterat att delar av anläggningstillgångar m.m. som varit helt avskrivna fortfarande är brukbara och innehar ett restvärde. Därför har bolaget ändrat avskrivningstid på sina anläggningstillgångar, vilket innebär att bolaget nu skriver av dessa på en längre tidshorisont. Detta innebär att bolagets avskrivningar kommer att minska och därför kommer även EBIT resultatet att öka (detta är 1% av den 3%-iga marginalmålsökningen.) Det är värt att notera att detta inte beror på någon form av ändrad redovisningsstandard utan alltså av att man har konstaterat att helt avskrivna anläggningstillgångar fortfarande har ett värde och är brukbara, därför bör avskrivningstiden förlängas. Detta bör även innebära att man behöver investera en lägre summa än man tidigare gjort (eftersom man tidigare underskattat hur länge maskinerna räcker).

Tittar vi närmare på målen för 2010 års intjäning så får vi följande kvoter:

Utfall Dåligt Bra

EV/EBITDA 7,3634 7,1220

EV/EBIT 10,5961 10,1033

P/E 13,6714 12,9422

VPA 20,12020561 23,3654001

EBITDA % 15,54% 16,89%

EBIT% 10,14% 11,49%

Dvs vi kan konstatera att EBIT marginalen för i år kommer vara mellan 10-11,5%. EBITDA marginalen kommer även den i bästa fall kommer vara kring tidigare toppnoteringar om strax under 17% (tidigare topp 17%).

Bolaget poängterar att prognoserna är satta i dagens ekonomiska läge, där en kraftigt förbättrad/försämrad efterfrågan givetvis kommer förändra bilden. De är satta på "medium lång sikt", vilket innebär 3-5 år enligt bolaget. Man kan tycka att EBIT målet är lågt satt givet vad man presterar i år och givet att ändrade avskrivningar kommer påverka med cirka 1% positivt. Jag tolkar det som att bolaget inte vill spekulera i hur ekonomin ser ut om ett år och därför gör prognoser med dagens ekonomiska läge i utgångspunkt. Blir förutsättningarna förelaktiga för bolaget så kommer förmodligen dessa mål att kunna uppnås på precis samma sätt som det tog Royal Unibrew cirka 1,5 år att uppnå de långsiktiga målen som sattes 2009 om en EBIT marginal om 10%.

En intressant sak som man kan notera är hur mycket kassaflöde bolaget genererar. I år har man amorterat över 700mDKK av sina bankskulder och kassaflödet hittills är 600 mDKK efter rörelsekapital att jämföra med ett Enterprise Value på strax över 4000mDKK.

Att nettoskulden i dagsläget beräknas kring 850 vid årskiftet ger en NIBD/EBITDA på 850/600 = 1,4 ggr.

Givet att man delar ut 200 mDKK och får sålt Aarhusfastigheten för 300mDKK netto så kommer bolaget nästa år utan amorteringar att ha en nettoskuld på cirka 750mDKK. Det ger 1,25x i NIBD/EBITDA-kvot.

Då har bolaget ett spelmål om 2,5-1,25= 1,25 x EBITDA = 1,25 * 600 (utan antaget förbättrad EBITDA 2011) = 750 mDKK att förvärva för. (Notera att Royal Unibrew inte specifikt sagt att ett förvärv är något man satsar på inför 2011, utan detta är bara en beräkning som visar att bolaget nästan är överkapitaliserat sett mot sina egna mål) Royal Unibrew har sagt att man kan komma att förvärva om det är i led med bolagets strategi och om det på sikt ger aktieägarvärde. Detta är alltså utan att jag tagit i beakt kassaflödet för nästa år och ytterliggare resultatförbättringar (!).

Beräkningen ovan visar alltså att bolaget skulle kunna sälja Aarhusfastigheten nätsa år, dela ut 200 mDKK och fortfarande ha 750 mDKK att spendera och fortfarande ligga inom målet för skuldsättningen. Sedan så kommer bolaget nästa år att prestera 500-600m DKK ytterliggare i kassaflöde om operationerna fungerar som i år. Royal Unibrew har alltså ett enormt kassaflöde att operera med!

Texten i q3 rapporten hintade lite om att det kan bli en extrautdelning:

"In connection with a future sale of the brewery site in Aarhus, it is the intention to increase distributions subject to the above assumptions and targets"

Sammanfattningsvis:

Royal Unibrew har ett enormt kassaflöde och kommer nästa år distribuera 200m DKK, cirka 18 DKK per aktie

Ledningen har uttalat intentioner om att förvärva vid tillfälle. Hur som helst så finns det ett väldigt starkt kassaflöde och en stark finansiell ställning att ta sådana tillfällen tillvara om de skulle uppstå

Fortsatt fokus mot att göra Polen EBIT neutralt (EBITDA neutralt i år)

Fortsatt fokus på att vinna marknadsandelar och att lägga stora pengar på marknadsföring

Eventuell extrautdelning att räkna med vid försäljning av Aarhusfastigheten i q1

Royal Unibrew räknar inte in inkomster från dotterbolag i EBIT resultat vilket andra bryggerier gör. Givet detta underskattas Royal Unibrews EBIT marginal med cirka 0,5-0,6%.

Royal Unibrew är nu en superslimmad och lönsam organisation som genererar starka kassaflöden. Ledningen har bevisat sig ytterst kompetent genom att vända ett konkursfärdigt bolag till ett högpresterande på mindre än 2 år. Jag tror ledningen har största potential och ambition att fortsätta skapa aktieägarvärde såväl genom att framgångsrikt sköta nuvarande operationer som att eventuellt hitta intressanta förvärv. Det finns förmodligen allt större anledning att ifrågasätta rabattvärderingen för Royal Unibrew mot såväl historiska multiplar som mot övriga bryggerier. Även om en sådan är motiverad mot bryggerier med mer kända varumärken så måste man väga in faktorer som lönsamhet, kassaflöde och ROIC även. Skulle det ekonomiska läget främst i västeuropa vända framöver 2011-2012 så finns det goda möjligheter för att kalkylerna ovan ska se än bättre ut.

Som väntat var rapporten starkt. Det hade spekulerats mycket i huruvida Royal Unibrew skulle påverkas av sämre väder i slutet av q3 (en dansk bank trodde exempelvis det), de nya cideravgifterna som trädde i kraft f o m augusti var också ett frågetecken (Carlsberg rapporterade att de drabbades starkt av dessa vad gäller ciderförsäljningen). Och sist men inte minst, de nya huvudprioriteringarna för 2011 skulle presenteras i kombination med de nya finansiella målen.

Estimaten för årets vinst är som följer:

Omsättning 3.750-3.800 mDKK tidigare DKK 3.700-3.850

EBITDA 590-610 mDKK tidigare mDKK 575-625

EBIT 410-430 mDKK tidigare mDKK 375-425

Finansnetto negativt om mDKK 55 tidigare mDKK 65

EBT DKK 355-375 tidigare DKK 310-360

Räntebärande nettoskuld DKK 850 och 1,4 ggr EBITDA

De nya finansiella målen är

EBIT marginal om 13% (1 % från ändrade avskrivningar)

Soliditet på över 30%

Nettoskuld i förhållande till EBITDA på <2,5x

Bolaget har för intention att dela ut 200 mDKK genom antingen utdelning eller aktieåterköp.

Vid försäljningen, eller förberendandet av försäljningen, av Aarhusfastigheten så har bolaget noterat att delar av anläggningstillgångar m.m. som varit helt avskrivna fortfarande är brukbara och innehar ett restvärde. Därför har bolaget ändrat avskrivningstid på sina anläggningstillgångar, vilket innebär att bolaget nu skriver av dessa på en längre tidshorisont. Detta innebär att bolagets avskrivningar kommer att minska och därför kommer även EBIT resultatet att öka (detta är 1% av den 3%-iga marginalmålsökningen.) Det är värt att notera att detta inte beror på någon form av ändrad redovisningsstandard utan alltså av att man har konstaterat att helt avskrivna anläggningstillgångar fortfarande har ett värde och är brukbara, därför bör avskrivningstiden förlängas. Detta bör även innebära att man behöver investera en lägre summa än man tidigare gjort (eftersom man tidigare underskattat hur länge maskinerna räcker).

Tittar vi närmare på målen för 2010 års intjäning så får vi följande kvoter:

Utfall Dåligt Bra

EV/EBITDA 7,3634 7,1220

EV/EBIT 10,5961 10,1033

P/E 13,6714 12,9422

VPA 20,12020561 23,3654001

EBITDA % 15,54% 16,89%

EBIT% 10,14% 11,49%

Dvs vi kan konstatera att EBIT marginalen för i år kommer vara mellan 10-11,5%. EBITDA marginalen kommer även den i bästa fall kommer vara kring tidigare toppnoteringar om strax under 17% (tidigare topp 17%).

Bolaget poängterar att prognoserna är satta i dagens ekonomiska läge, där en kraftigt förbättrad/försämrad efterfrågan givetvis kommer förändra bilden. De är satta på "medium lång sikt", vilket innebär 3-5 år enligt bolaget. Man kan tycka att EBIT målet är lågt satt givet vad man presterar i år och givet att ändrade avskrivningar kommer påverka med cirka 1% positivt. Jag tolkar det som att bolaget inte vill spekulera i hur ekonomin ser ut om ett år och därför gör prognoser med dagens ekonomiska läge i utgångspunkt. Blir förutsättningarna förelaktiga för bolaget så kommer förmodligen dessa mål att kunna uppnås på precis samma sätt som det tog Royal Unibrew cirka 1,5 år att uppnå de långsiktiga målen som sattes 2009 om en EBIT marginal om 10%.

En intressant sak som man kan notera är hur mycket kassaflöde bolaget genererar. I år har man amorterat över 700mDKK av sina bankskulder och kassaflödet hittills är 600 mDKK efter rörelsekapital att jämföra med ett Enterprise Value på strax över 4000mDKK.

Att nettoskulden i dagsläget beräknas kring 850 vid årskiftet ger en NIBD/EBITDA på 850/600 = 1,4 ggr.

Givet att man delar ut 200 mDKK och får sålt Aarhusfastigheten för 300mDKK netto så kommer bolaget nästa år utan amorteringar att ha en nettoskuld på cirka 750mDKK. Det ger 1,25x i NIBD/EBITDA-kvot.

Då har bolaget ett spelmål om 2,5-1,25= 1,25 x EBITDA = 1,25 * 600 (utan antaget förbättrad EBITDA 2011) = 750 mDKK att förvärva för. (Notera att Royal Unibrew inte specifikt sagt att ett förvärv är något man satsar på inför 2011, utan detta är bara en beräkning som visar att bolaget nästan är överkapitaliserat sett mot sina egna mål) Royal Unibrew har sagt att man kan komma att förvärva om det är i led med bolagets strategi och om det på sikt ger aktieägarvärde. Detta är alltså utan att jag tagit i beakt kassaflödet för nästa år och ytterliggare resultatförbättringar (!).

Beräkningen ovan visar alltså att bolaget skulle kunna sälja Aarhusfastigheten nätsa år, dela ut 200 mDKK och fortfarande ha 750 mDKK att spendera och fortfarande ligga inom målet för skuldsättningen. Sedan så kommer bolaget nästa år att prestera 500-600m DKK ytterliggare i kassaflöde om operationerna fungerar som i år. Royal Unibrew har alltså ett enormt kassaflöde att operera med!

Texten i q3 rapporten hintade lite om att det kan bli en extrautdelning:

"In connection with a future sale of the brewery site in Aarhus, it is the intention to increase distributions subject to the above assumptions and targets"

Sammanfattningsvis:

Royal Unibrew har ett enormt kassaflöde och kommer nästa år distribuera 200m DKK, cirka 18 DKK per aktie

Ledningen har uttalat intentioner om att förvärva vid tillfälle. Hur som helst så finns det ett väldigt starkt kassaflöde och en stark finansiell ställning att ta sådana tillfällen tillvara om de skulle uppstå

Fortsatt fokus mot att göra Polen EBIT neutralt (EBITDA neutralt i år)

Fortsatt fokus på att vinna marknadsandelar och att lägga stora pengar på marknadsföring

Eventuell extrautdelning att räkna med vid försäljning av Aarhusfastigheten i q1

Royal Unibrew räknar inte in inkomster från dotterbolag i EBIT resultat vilket andra bryggerier gör. Givet detta underskattas Royal Unibrews EBIT marginal med cirka 0,5-0,6%.

Royal Unibrew är nu en superslimmad och lönsam organisation som genererar starka kassaflöden. Ledningen har bevisat sig ytterst kompetent genom att vända ett konkursfärdigt bolag till ett högpresterande på mindre än 2 år. Jag tror ledningen har största potential och ambition att fortsätta skapa aktieägarvärde såväl genom att framgångsrikt sköta nuvarande operationer som att eventuellt hitta intressanta förvärv. Det finns förmodligen allt större anledning att ifrågasätta rabattvärderingen för Royal Unibrew mot såväl historiska multiplar som mot övriga bryggerier. Även om en sådan är motiverad mot bryggerier med mer kända varumärken så måste man väga in faktorer som lönsamhet, kassaflöde och ROIC även. Skulle det ekonomiska läget främst i västeuropa vända framöver 2011-2012 så finns det goda möjligheter för att kalkylerna ovan ska se än bättre ut.

onsdag 24 november 2010

Generella tankar om P/E-tal och motiverade multiplar

Jag tänkte göra ett avsteg från tidigare inlägg som uteslutande varit artiklar om specifika bolag, där syftet varit information om bolaget att användas (som del )i investeringsebeslut. Det återstår att se om detta avsteg bli temporärt eller återkommande.

Det går ofta att läsa på diverse forum analyser som mynnar ut i, och hänvisar till, specifika riktkurser på aktier, såväl över som under gällande marknadspris. För att etablera en riktkurs finns sedan flertalet metoder. Den mest intuitivt korrekta och marknadsoberoende metoden är en DCF värdering där ett bolags samtliga framtida kassaflöden prognosticeras och diskonteras till nuvärde. Denna metod är inte påverkad av om marknaden är i en uppåtgående eller nedåtgående trend och därför i den bemärkelsen "oberoende". Dock krävs många inputs där många av dessa innebär skattningar i framtiden vilket gör metoden enligt principen "garbage in - garbage out" tveksam och lätt att kritisera. Därför är en vanligaste (vill jag ovetenskapligt påpeka) metoden att istället använda sig av en multipelvärdering, där i det mest förekommande fallet vinstmultipeln multipliceras med en prognos på vinst per aktie vilket mynnar ut i en riktkurs.

Ett betydligt enklare sätt än att utföra en DCF beräkning alltså.

Den största osäkerhetsfaktorn i detta förenklade sätt att nå en riktkurs blir nu istället frågan om en motiverad multipel. Vilken multipel är motiverad och hur kommer man fram till just den? Jag tänker ofta när jag ser beräkningar att häri ligger en stor felfaktor, vilket kan göra att man som investerare kan lura sig själv (och andra) till felaktiga (omotiverade) beslut investeringsmässigt, så länge den som använder metoden vill blunda för implikationerna av felskattningar. Det är som synes rätt så enkelt att motivera vilken kurs man finner intressant eftersom att även om bolaget inte presterar och presterar en ena faktorn i multiplikationen (vinsten per aktie, VPA), så kan det alltid justeras genom en högre multipel. Vem som helst kan alltså motivera vilket värde som helst.

P/E talet historiskt på Stockholmsbörsen har enligt Reuters EcoWin och Aktiefinansanalys sett ut som nedan:

Det är alltså, eller borde i allfall vara, intressant för alla som investerar i aktier att i lugn och ro kritiskt tänka efter varifrån man får eller tar sina multipelantaganden.

Det går ofta att läsa på diverse forum analyser som mynnar ut i, och hänvisar till, specifika riktkurser på aktier, såväl över som under gällande marknadspris. För att etablera en riktkurs finns sedan flertalet metoder. Den mest intuitivt korrekta och marknadsoberoende metoden är en DCF värdering där ett bolags samtliga framtida kassaflöden prognosticeras och diskonteras till nuvärde. Denna metod är inte påverkad av om marknaden är i en uppåtgående eller nedåtgående trend och därför i den bemärkelsen "oberoende". Dock krävs många inputs där många av dessa innebär skattningar i framtiden vilket gör metoden enligt principen "garbage in - garbage out" tveksam och lätt att kritisera. Därför är en vanligaste (vill jag ovetenskapligt påpeka) metoden att istället använda sig av en multipelvärdering, där i det mest förekommande fallet vinstmultipeln multipliceras med en prognos på vinst per aktie vilket mynnar ut i en riktkurs.

Ett betydligt enklare sätt än att utföra en DCF beräkning alltså.

Den största osäkerhetsfaktorn i detta förenklade sätt att nå en riktkurs blir nu istället frågan om en motiverad multipel. Vilken multipel är motiverad och hur kommer man fram till just den? Jag tänker ofta när jag ser beräkningar att häri ligger en stor felfaktor, vilket kan göra att man som investerare kan lura sig själv (och andra) till felaktiga (omotiverade) beslut investeringsmässigt, så länge den som använder metoden vill blunda för implikationerna av felskattningar. Det är som synes rätt så enkelt att motivera vilken kurs man finner intressant eftersom att även om bolaget inte presterar och presterar en ena faktorn i multiplikationen (vinsten per aktie, VPA), så kan det alltid justeras genom en högre multipel. Vem som helst kan alltså motivera vilket värde som helst.

P/E talet historiskt på Stockholmsbörsen har enligt Reuters EcoWin och Aktiefinansanalys sett ut som nedan:

P/E talet varierar som synes med marknadssentimentet som allmänt gäller.

Om jag igen får återkoppla till anledningen till att jag skriver den här artikeln så är det för att jag allt som oftast läser antaganden vad gäller P/E multiplar (och även andra multiplar) som jag finnar på tok för optimistiska. Jag kan exempelvis läsa att ett bolag med begränsad historisk och begränsat börsvärde men med i dagsläget relativt goda tillväxt utsikter förtjänar ett p/e tal på 15x, samtidigt som bolag på kanske den största listan (med >100-årig historik och ett börsvärde på flera 10-tals miljarder) handlas till p/e 11x. En skillnad i P/E talsvärdering på 15 till 11 motsvarar 36% i värdering.

Det är alltså, eller borde i allfall vara, intressant för alla som investerar i aktier att i lugn och ro kritiskt tänka efter varifrån man får eller tar sina multipelantaganden.

Tittar vi på värderingsteori så är värdet av ett företag det diskonterade nuvärdet av de framtida kassaflödena. Enligt Gordon growth model antas de enda riktiga kassaflödena vara utdelningen till aktieägarna. Värdet på ett bolag blir därför:

P=VPA * (1-Y)* (1+g) / (r-g)

där r: avkastningskravet och g: tillväxten och VPA: vinst per aktier och Y: återinvesteringsandel (den del av VPA som inte delas ut)

Dividerar vi P med E för att få P/E så ser evkationen ut enligt:

P/E = Payoutratio * (1+g) / (r-g)

Ekvationen kan ytterliggare (överkursmässigt) förenklas ytterliggare genom att definiera payout ratio som g/ROE och det hela mynnar då ut i:

P/E = 1- g/ROE / (r - g)

Detta blir ett forward p/e, alltså en prognos där g nu står för den förväntade tillväxten och den förväntade ROE:n.

Återgår vi till den ursprungliga funktionen

P/E = Payoutratio * (1+g) / (r-g)

så är den förenklad på en hel del sätt. Exempelvis så antas tillväxttakten, g, vara konstant. Även om modellen är begränsad så tycker jag den är sufficient nog att använda för att studera närmare vad man egentligen antar när man motiverar ett P/E tal. För att studera detta närmare måste vi skatta relevanta värden på övriga ingående variabler.

*g är som ovan nämnt i detta fall ett uttryck för den förväntade tillväxten. Eftersom den antas vara konstant sätter jag den till 4%, vilket är väl över BNP, vilket på låååååång sikt innebär att ett företag som växer med 4% kommer växa och bli större än ekonomin. Ett begränsat antagande alltså.

*r är avkastningskravet som varierar såväl riskpremie som riskfri ränta. För att skatta en riskpremie på ett enkelt sätt kan man över tid studera vad aktiemarknaden avkastat i relation med en riskfri placering (en 10-årig statsobligation exempelvis) och man skulle då kunna mynna ut i en siffra som kan hamna mellan 6-9 %. Man behöver dock tillgång till en databas för att göra dessa beräkningar. Jag väljer att använda 12% här, som ett någorlunda förenkling för såväl riskfri ränta som varierande riskpremie.

*Payout-ratio: Denna faktor varierar stort över många bolag och jag har ingen bra informationskälla men jag sätter 30% som ett skattat långsiktigt värde.

Vad hade då ett P/E tal på 15 motiverat? Sätter vi in de valda antagna variablerna ovan och löser för en vi önskar se så kan vi skapa oss en rätt så rimlig bild av antagandena.

P/E = Payoutratio * (1+g) / (r-g)

och när jag löser för g givet ovan antaganden så ger det att ett P/E tal på 15 är motiverat vid mellan 9,93 och 9,94% tillväxt. Detta alltså i ett läge där övriga bolag växer 4% antaget. (!)

Löser jag istället för payout-ration för anatandet att bolaget i fråga växer 4%, att avkastningskravet är 12% och att P/E talet alltså är 15 så ger det ett utfall på 116%. Det innebär att givet övriga antaganden så måste bolaget framöver dela ut 116% av vinsten. (!)

Gör jag samma sak som ovanstående och löser för avkastningskravet så får jag givet 4% tillväxt, givet 30% utdelningsandel och givet 15 i motiverat P/E ett avkastningskrav på cirka 6,3%. Givet att den riskfria räntan just nu är på historiskt låga nivåer och om 1-2 år skulle kunna vara över 4% hade det i så fall inneburit att premieavkastningen för att exponera sig mot aktier hade varit kring 2-2,3%. Som sagt ovan har en historisk siffra snarare varit det tredubbla. (!)

Vad säger då detta? Att alla värderingar kring 15 gånger årsvinsten är omöjliga? Knappast. Detta är ett väldigt förenklat exempel, men vad det är är ett enkelt sätt att med enkla antaganden (som man kan motivera bättre än jag gjort ovan, där jag snarare tagit dem ur luften) titta närmare på vad en viss värdering egentligen hade inneburit i antaganden om framtiden.

Givet hur börsen ser ut i dagsläget så finns det inte speciellt mycket med kvalitet som ens handlas kring 15 gånger årsvinsten. Dock förekommer det ständigt, om inte dagligen, analyser som riktar ett mindre obskyrt bolag mot en riktkurs om 15 gånger årsvinsten i dagens börsklimat. Där hoppas jag att den här artikeln kan bidra till att ge perspektiv.

torsdag 11 november 2010

Phonera rapportkommentar Q3

Med anledning av dagens rapport för Phonera tänkte jag att det kan vara brukligt att lämna ett par kommentarer om den med tanke på att jag för en vecka sedan publicerade en längre artikel om Phonera. Det kommer dock inte bli en längre kommentar utan bara rakt upp och ned vad jag tycker om rapporten.

Lönsamhet, tillväxt, stabilitet och kassaflöde

Q3 är normalt Phoneras lönsamhetsmässigt starkaste kvartal eftersom semestern ingår där och därav utgår ingen provision till säljare och lönekostnaderna är generellt mindre. Av samma anledning är det inget kvartal där tillväxt av kunder normalt sker heller av samma anledning.

Rörelsemarginalen på 13,89% är som VD Henric Wiklund befäster redan i första stycket i sitt VD ord rekordstark och den byggs givetvis upp av att Managed Services nu är lönsamt på rörelse (EBIT)-nivå vilket pådrivits starkt av förvärvet Fast Host. Det är i detta området jag såg mest potential i min analys och när jag först köpte aktien i våras, men sett i backspegeln så kan jag konstatera att affärsområdet Telefoni har varit minst lika viktigt och ett område som Phonera uppenbarligen satsar lika mycket på. Det känns betryggande.

Phonera redovisar en nästan ständigt stigande bruttomarginal i telefonidelen vilken drivs av bland annat IP telefoni (som har högre marginaler) och större del fast debitering. Att man breddar portföljen, nu senast med mobiltelefonierbjudande, bådar gott för framtiden. Och även om tillväxt i Telefonidelen inte var något jag räknade med i våras så tror jag det är rätt så sannolikt att Phonera kommer växa här en bra bit in i 2011.

Kundnöjdhetsindex placerar Phonera i topp ännu en gång, vilket tyder på att Phonera värderar nöjda kunder, vilket är ett måste för långsiktig framgång.

Jag konstaterar att EBITDA resultatet fått en rejäl uppskjuts och att EBIT är positivt för första gången i Manages Services gör att jag räknar med ett helt år med svarta siffror 2011. Avskrivningarna stiger i takt med investeringar och årets förvärv varför EBITDA resultatmässigt uppvisar en ett större lyft än EBIT.

Men vad jag är allra mest imponerad av i denna rapport är Phoneras kassaflöde. Kassaflödet från själva rörelsen uppgår i år hittills till 38 mkr varav 15 mkr i q3. Jag räknar med att det i år kommer summera någonstans över 50 mkr innan förändringar i RöK vilket efter investeringar om cirka 10-15 mkr årligen ger ett kassaflöde genererat från rörelsen på 35-40 mkr.

Phoneras aktiekurs kring 38 kr * 7,98 m aktier + nettoskulden (här har Phonera en avsättning för resterande betalning av Fast Host) om 38 mkr ett enterprise value på 338 mkr. Det ger en cash flow yield i dagsläget på cirka 10-11,8%. Det är en starkt siffra men vad som är viktigast är att den har potential att förbättras.

Det går att läsa svart på vitt att Phoneras affärsrörelse är en väldigt kassaflödesgenererande rörelse. Räkna in RöK förändringar och kassaflödet för i år blir ännu ett par miljoner bättre.

Vinsten för i år summerar hittills 3,3 kr. Utan att ta i kan man räkna med ännu en krona från q4 och summera en vinst som minst bör bli minst 4,3 kronor. Det i sig ger en utdelning om (minst) 2,15 vilket ger en direktavkastning om 5.6%. Men det är ju givetvis 2011 som är det intressanta.

Q3 rapporten konfirmerar även att Phonera verkar ha en skuldkostnad om cirka 5-6% (för den som läst min lite längre artikel om Phonera där räntekostnaden var ett frågetecken).

Jag reviderar upp min tidigare prognos och räknar med att Phonera från 2009 till 2011 nu växer mer än 15%. Jag räknar med en 12% -ig EBIT marginal i "gamla" Phonera och väljer att inte göra några antaganden för Fast Host förbättringsmässigt (vi har ingen specifik info att grunda det på). Då får jag en total tillväxt på strax under 20% (alltså inkluderat Fat Host) vilket mynnar ut i en VPA på 5 kr. Förlusavdrag existerar fortfarande.

Detta är en väldigt restriktiv prognos givet att Phoneras Telefonidel samt MS del har väldigt många kvartal med succesivt förbättrad EBITDA-lönsamhet. Men det är dock en prognos som hintar lite hur stabilt Phonera just nu går. Det finns prognoser ute som indikerar en VPA på 6 kr och över som jag håller fullt rimliga även om jag själv räknar lite lägre.

Summerat med ett par kvoter givet kurs 38 kr

38/5 = 7,6Xvpa

1/7,6 = 13,2 % avkastning

CF/EV yield >10-12% enligt ovan

direktavkastning >5-6%.

Som jag nämnt började jag köpa Phonera i våras till min portfölj. Jag har tyst för mig själv börjat fundera en hel del på allokering av portföljen inför 2011. Som det ser ut nu känns Phonera som en given spelare i min portfölj. Aktien värderas med årets vinstförbättring nästan lägre än när jag först köpte den i våras (minns att jag exempelvis räknade p/e kring 6-8 vid olika tillfällen då). Och eftersom bolaget verkar tuffa på bra på samtliga områden så tycker jag det ser fortsatt intressant ut.

Vill även framföra min egna outtalade teori om att direktavkastning är väldigt viktigt i dåligt omsatta bolag. Om vissa bolag inte har röjt ett speciellt stort intresse bland analytiker/investerare/småsparare och om likviditet såväl som spread är lite sämre hjälper det väldigt mycket att få en viss del av sin avkastning "garanterad" genom utdelning.

Här är en länk till Redeyes q3 kommentar som är lite längre och mer ingående än denna. Redeye låg väldigt nära i sin prognos och de verkar ha bra koll på Phonera.

Lönsamhet, tillväxt, stabilitet och kassaflöde

Q3 är normalt Phoneras lönsamhetsmässigt starkaste kvartal eftersom semestern ingår där och därav utgår ingen provision till säljare och lönekostnaderna är generellt mindre. Av samma anledning är det inget kvartal där tillväxt av kunder normalt sker heller av samma anledning.

Rörelsemarginalen på 13,89% är som VD Henric Wiklund befäster redan i första stycket i sitt VD ord rekordstark och den byggs givetvis upp av att Managed Services nu är lönsamt på rörelse (EBIT)-nivå vilket pådrivits starkt av förvärvet Fast Host. Det är i detta området jag såg mest potential i min analys och när jag först köpte aktien i våras, men sett i backspegeln så kan jag konstatera att affärsområdet Telefoni har varit minst lika viktigt och ett område som Phonera uppenbarligen satsar lika mycket på. Det känns betryggande.

Phonera redovisar en nästan ständigt stigande bruttomarginal i telefonidelen vilken drivs av bland annat IP telefoni (som har högre marginaler) och större del fast debitering. Att man breddar portföljen, nu senast med mobiltelefonierbjudande, bådar gott för framtiden. Och även om tillväxt i Telefonidelen inte var något jag räknade med i våras så tror jag det är rätt så sannolikt att Phonera kommer växa här en bra bit in i 2011.

Kundnöjdhetsindex placerar Phonera i topp ännu en gång, vilket tyder på att Phonera värderar nöjda kunder, vilket är ett måste för långsiktig framgång.

Jag konstaterar att EBITDA resultatet fått en rejäl uppskjuts och att EBIT är positivt för första gången i Manages Services gör att jag räknar med ett helt år med svarta siffror 2011. Avskrivningarna stiger i takt med investeringar och årets förvärv varför EBITDA resultatmässigt uppvisar en ett större lyft än EBIT.

Men vad jag är allra mest imponerad av i denna rapport är Phoneras kassaflöde. Kassaflödet från själva rörelsen uppgår i år hittills till 38 mkr varav 15 mkr i q3. Jag räknar med att det i år kommer summera någonstans över 50 mkr innan förändringar i RöK vilket efter investeringar om cirka 10-15 mkr årligen ger ett kassaflöde genererat från rörelsen på 35-40 mkr.

Phoneras aktiekurs kring 38 kr * 7,98 m aktier + nettoskulden (här har Phonera en avsättning för resterande betalning av Fast Host) om 38 mkr ett enterprise value på 338 mkr. Det ger en cash flow yield i dagsläget på cirka 10-11,8%. Det är en starkt siffra men vad som är viktigast är att den har potential att förbättras.

Det går att läsa svart på vitt att Phoneras affärsrörelse är en väldigt kassaflödesgenererande rörelse. Räkna in RöK förändringar och kassaflödet för i år blir ännu ett par miljoner bättre.

Vinsten för i år summerar hittills 3,3 kr. Utan att ta i kan man räkna med ännu en krona från q4 och summera en vinst som minst bör bli minst 4,3 kronor. Det i sig ger en utdelning om (minst) 2,15 vilket ger en direktavkastning om 5.6%. Men det är ju givetvis 2011 som är det intressanta.

Q3 rapporten konfirmerar även att Phonera verkar ha en skuldkostnad om cirka 5-6% (för den som läst min lite längre artikel om Phonera där räntekostnaden var ett frågetecken).

Jag reviderar upp min tidigare prognos och räknar med att Phonera från 2009 till 2011 nu växer mer än 15%. Jag räknar med en 12% -ig EBIT marginal i "gamla" Phonera och väljer att inte göra några antaganden för Fast Host förbättringsmässigt (vi har ingen specifik info att grunda det på). Då får jag en total tillväxt på strax under 20% (alltså inkluderat Fat Host) vilket mynnar ut i en VPA på 5 kr. Förlusavdrag existerar fortfarande.

Detta är en väldigt restriktiv prognos givet att Phoneras Telefonidel samt MS del har väldigt många kvartal med succesivt förbättrad EBITDA-lönsamhet. Men det är dock en prognos som hintar lite hur stabilt Phonera just nu går. Det finns prognoser ute som indikerar en VPA på 6 kr och över som jag håller fullt rimliga även om jag själv räknar lite lägre.

Summerat med ett par kvoter givet kurs 38 kr

38/5 = 7,6Xvpa

1/7,6 = 13,2 % avkastning

CF/EV yield >10-12% enligt ovan

direktavkastning >5-6%.

Som jag nämnt började jag köpa Phonera i våras till min portfölj. Jag har tyst för mig själv börjat fundera en hel del på allokering av portföljen inför 2011. Som det ser ut nu känns Phonera som en given spelare i min portfölj. Aktien värderas med årets vinstförbättring nästan lägre än när jag först köpte den i våras (minns att jag exempelvis räknade p/e kring 6-8 vid olika tillfällen då). Och eftersom bolaget verkar tuffa på bra på samtliga områden så tycker jag det ser fortsatt intressant ut.

Vill även framföra min egna outtalade teori om att direktavkastning är väldigt viktigt i dåligt omsatta bolag. Om vissa bolag inte har röjt ett speciellt stort intresse bland analytiker/investerare/småsparare och om likviditet såväl som spread är lite sämre hjälper det väldigt mycket att få en viss del av sin avkastning "garanterad" genom utdelning.

Här är en länk till Redeyes q3 kommentar som är lite längre och mer ingående än denna. Redeye låg väldigt nära i sin prognos och de verkar ha bra koll på Phonera.

tisdag 9 november 2010

SBC Sveriges BostadsrättsCentrum AB - en annorlunda konsult

Denna artikel kommer att handla om bolaget SBC, och ett passande tema skulle inledningsvis kunna vara Skagen fonders ledord

Sveriges Bostadsrättscentrum ("SBC") har anor sen 1921 och började som en ekonomisk förening och sammanslutning mellan Stockholms Bostadsrättföreningar. Allt eftersom under åren lades de aktivitetsinriktningar till som skulle mynna ut i den slutgiltiga verksamheten med en förvaltningsdel och en projektutvecklingsdel. År 2005 blev SBC aktiebolag genom en nyemmission och 2006 noterades dessa aktier på Aktietorget. Sedan 2007 finns SBC noterad på NGM-börsen.

Bolagets notering mitt i den rådande högkonjunkturen 2006 var en riktigt framgång. Dåvarande VD:n

Helena Skåntorp sammanfattade året 2006 enligt nedan i årsredovisningen för samma år:

”SBC:s första år som noterat bolag på Aktietorget har varit en framgång. Kursutvecklingen har under de första tolv månaderna ökat från 85 till 203 kronor, vilket motsvarar ett börsvärde på 1 056 MSEK”

SBC gick alltså från en omsättning på 100 mkr 1999 till ett börsvärde på över miljarden 7 år senare.

SBC- Översikt och verksamhetsgrenar

SBC är en av de ledande aktörerna i Sverige som erbjuder tjänster riktade till bostadsrättsföreningar. Förvaltningsbenet består av grenarna ekonomisk förvaltning, teknisk förvaltning och projektledning samt juridisk rådgivning. Projektutvecklingsbenet var inriktat på att genom dotterbolaget SCB Mark AB utveckla och sälja nya bostadsprojekt främst i storstadsregioner i de tre nischerna kvalitetsboende, ungdomsboende samt trygghetsboende.

Projektutveckling

Tillvägagånssättet för nyproduktion/utveckling av bostäder är ungefär som följer: SBC söker tillstånd för att få förvärva skapa en detaljplan för en viss bit mark. Först efter att över 50% av insatserna för lägenheterna är inbetalda och därmed säkrade sker starten av själva bygget, och processen i sig tar cirka 3-5 år. Denna tid kan dock variera eftersom det exempelvis ofta kan ske överklaganden av SBC exploateringsrätt av en viss bit mark et cetera.

Marknaden för denna typ av byggexploatering är soom sig bör av verksamhetens art beroende av väldigt många omvärldsfaktorer. Den är direkt beroende av den svenska byggmarknaden vilken i sig är beroende av makroekonomiska förhållanden såsom ränteläge, sysselsättningsläge, löneutveckling, disponibla inkomster och konsumenternas allmänna förväntningar om dessa och annat.

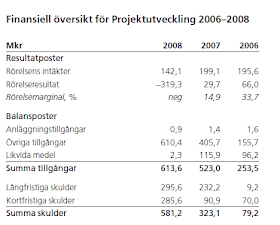

Därför är det rätt tydligt att verksamheten tuffade på bra under konjunkturens toppår fram till halvårsskiftet 2008 då antalet påbörjade bostäder var 70% lägre än under motsvarande period 2006. Vinsterna projektutvecklingsdelen varierar naturligt eftersom priserna på de sålda lägenheterna och priserna vad gäller markanskaffning och byggmaterial varierar i stort med konjunkturen. 2006 presterade projektutevecklingsdelen exempelvis nästan 70 mkr i rörelseresultat och året därpå dryga hälften, cirka 30 mkr. Även om variationen har varit stor historiskt så råder det ingen tvekan om att projektutvecklingsdelen tillförde viktiga och stora vinster till koncernen och lär förmodligen varit en viktig del i att bolaget hade ett börsvärde på över 1 mdr kronor år 2006.

De tråkigheter som drabbade SBC som stort 2008 var främst relaterade till projektet Eolshäll där främst kvalitetsproblem tvingade bolaget till stora förluster genom återköp av lägenheter och fuktsaneringar. Detta ska enbart under år 2008 ha kostat SBC 271 mkr och under samma år hade bolagets egna kapital minskat från 310 mkr till 65 mkr. De stora förlusterna mot det egna kapitalet ledde sedemera till att soliditeten hamnade i nivån 10% och kombinerat med akut likviditetsbrist tvingades SBC genomföra en nyemmission under 2009 där bolaget netto tillfördes 96 mkr.

Under 2009 föreslog styrelsen en förändring och renodling av SBCs verksamhet där projektutvecklingsbenet skulle säljas och där fokus istället skulle riktas mot det andra benet förvaltningstjänster. Avyttringen av SBC Mark (dvs projektutvecklingsdelen) skedde i början av 2010 (H1) där även ytterliggare engångskostnader i samband med förfarandet togs.

Dealen ser ut som följer: Merparten av de projekt och verksamheter som ingår i SBC Mark AB överlåts till ett bolag som SBC samäger tillsammans med JM, SBC Bo. I SBC Bo är JM huvudägare vilket innebär att JM fullt ut ansvarar finansiellt för bolaget. Vissa projekt i västra Sverige är under separat avveckling och ingår därför inte i detta avtalet. Vissa projekt har även sålts till Skanska.

Enligt pressmeddelandet sägs det:

"SBC-koncernen ansvarar för produktionen av de två pågående projekten Eolshäll och Fotö. Eolshäll beräknas vara färdigställt under första kvartalet 2010 och för Fotö är produktionsstart beräknad till första kvartalet 2010."

I projektutvecklingsdelen finns även SBC Bospar vilket är ett sammarbete mellan Handelsbanken och SBC där sparare kan bygga upp ett startkapital till framtida bostadsköp genom insättningar och även får förtur till SBCs byggnationsprojekt. SBC Bospar kommer finnas kvar i SBC koncernen även efter avtalet med JM.

Den operativa strukturen i SBC ser ut enligt nedan efter försäljningen av SBC Mark (hämtad från nyemmissionsprospektet)

Förvaltningstjänster

Förvaltningstjänster består som nämnt ovan av ekonomiskt förvaltning, teknisk förvaltning och juridisk rådgivning. Nedanstående bilder hämtade från bolagets årsredovisning 2009 ger en bra bild av hur verksamheten ser ut:

Kunder är alltså bostadsrättsföreningar som väldigt ofta behöver hjälp med allt från ekonomiska problem som bokföring och budgetering till juridiskt kunnande då flertalet lagar omfattar en bostadsrättsförening. Även tekniskt kunnande är viktigt eftersom exempelvis skötsel av fastigheten är viktigt för värdebevarande.

Marknaden för tjänster till bostadsrätter uppgår enligt SBC själva till cirka 4 mdr kronor årligen. Eftersom det hela tiden produceras mer bostadsrätter, antingen genom nybyggnationer eller genom omvandling av hyresrätter till bostadsrätter samtidigt som likvidationer av redan befintiliga bostadsrätter är väldigt sällan förkommande, sker det mer eller mindre en kontinuerlig tillväxt på marknaden där SBC verkar. Verksamheten för förvaltning är i sin grund alltså relativt okänslig för svängningar i konjunkturen även om konjunkturen påverkar tillväxten i marknaden. Höga räntor och lägre bostadspriser leder till färre byggnationer och mindre incitament att omvandla hyresrätter till bostadsrätter varför konjunkturen alltid spelar in.

Enligt Boverket finns det i dagsläget cirka 20 000 bostadsrättsföreningar som är aktiva och som äger sin fastighet. Ytterliggare 6400 föreningar finns som är i avvaktande att få köpa loss sina fastigheter. Majoriteten av dessa 26 400 föreningar är belägna i Sveriges storstadsregioner. Enligt SBC har tillväxten historiskt varit lite över 1000 bostadsrättsföreningar per år, vilket är cirka 5%, en siffra som var cirka 1 % 2009 till följd av det sämre ekonomiska läget. Enligt Boverkets prognos från slutet av 2009 kommer tillväxten att öka med 25% för 2010 för att avta mer 2011.

SBC spår i sin Årsredovisning att ombildningen av hyresrätter till bostadsrätter framöver kommer vara på en låg nivå till följd av att många ombildningar redan skett samt på grund av den restriktiva kreditmarknaden.

SBC ser en stärkt efterfrågan på förvaltningstjänster allt eftersom att priserna på bostadsrätter de senaste decenniet har stigit kraftigt och att det genom det har lönat sig att ha en kvalitetsmässig förvaltning prismässigt. Detta betyder givetvis att de som ansvarar för bostadsrättsföreningen (styrelse m.m.) har fått ett större ansvar på sina axlar vilket i sin tur betyder ökad efterfrågan för professionell hjälp med förvaltningen.

SBC har i år för att förbättra sitt erbjudande tecknat avtal med Bravida och Svensk Markservice, där det första är ett bolag med inriktning mot installation och servicetjänster och det sistnämnda är ett företag inom markskötsel. Detta ger SBC ett mer komplett erbjudande vilket gör bolaget mer attraktivt i bostadsrättsföreningar. Ju mer kompletta tjänster som ett förvaltningsbolag kan erbjuda, desto enklare blir det för bostadsrättsföreningen.

SBC har 4 stora konkurrenter på området och är som tabellen nedan visar marknadstvåa med en andel om cirka 12%. (Bild från SBC ÅR)

Som övriga konkurrenter på området kan nämnas exempelvis vanliga revisionsfirmor som kan bistå bostadsrättsföreningar med såväl ekonomiskt som juridiskt kunnande. Exakt hur revisionsfirmor et cetera konkurrerar med dessa rena förvaltningsbolag är jag inte helt på det klara med. De kan aldrig erbjuda hela spektrumet med tjänster som SBC verkar ha som mål att göra (allt från ekonomi till juridik till rena marktjänster) vilket förmodligen får ses som en rätt så stor konkurrensfördel för förvaltningsbolagen.

Enligt Prospektet inför nyemmissionen 2009 ökade befolkningsmängden i vad som kallas Storstockholm med 31 000 personer 2008 där 19 500 utgjorde nettoinflyttning. I Storgöteborg var befolkningsökningen 10 500 personer vilket utgjordes till 6 300 personer av nettoinflyttning. Utvecklingen var densamma i Malmö med undantaget att nettoinflyttningen till stor del utgjordes av inflyttning från utlandet. Denna befolkningsutveckling innebär som sig bör en ökad efterfrågan på bostäder samtidigt som trycket ökar från ungdomar som vill göra sitt inträde på bostadsmarknaden.

Under de 10 senaste åren har antalet bostadsrättsföreningar ökat med 36% (2009). I år spår Boverket att 6 500 nya bostadsrätter byggs samt att nivån stiger ytterliggare till 8 000 bostäder under 2011. SBC säger i sin q3 rapport att antalet ombildningar är på en betydligt lägre nivå i år än föregående år (även om alltså nyproduktionen växer bra). I takt med att antalet bostadsrättföreningar ökar, ökar även behovet av de förvaltningstjänster som SBC tillhandahåller och marknaden uppgår till cirka 4 mdr kronor med en historisk genomsnittlig tillväxttakt på 5%, som ovan nämnt. Tillväxten i förvaltningsmarknaden drivs som ovan nämnt både av tillväxten i bostadsrättsföreningar (nyproduktion och omvandling) och även av att behovet att ta in professionell hjälp kan öka beroende på att förvaltningen blir med komplex. Som ett exempel kan nämnas att det sedan 2006 finns en ny lag som kräver att varje bostadsrättsförening måste ha en energideklaration, vilket kan vara komplext för en förening att ensamt sköta och kan därför innebära affärsmöjligheter för förvaltningsbolag.

Faktorer som påverkar konkurrensen inom området förvaltning finns det många exempel av. Det finns många bolag som agerar på marknaden även om det huvudsakligen finns 4-5 aktörer som är betydligt större än övriga (se tabell ovan) med 53% av marknaden. Konkurrensen har ökat genom att många processer nu är mer IT automatiserade, exempelvis genom e-fakturor och elektronisk redovisning. SBC har själva prognostiserat att om revisionsplikten upphör för mindre företag så kommer många redovisningsbranschen att bli mer intressant för många revisionsbolag, vilket kommer innebära direkt konkurrens för förvaltningsbolag som SBC.

Det faktum att cirka hälften av marknaden inte kontrolleras av de 4-5 största aktörerna innebär att det existerar tillväxtpotential inom marknaden. Marknadsandelar kan tas genom att konkurrera ut mindre aktörer eller genom att kontakta bostadsrättsföreningar som sköter allting själva utan professionell hjälp.

Övrig verksamhet

Under övrig verksamhet redovisas färdigställandet och genomförandet av Eolshäll samt Fotö. Även SBC Bospar som finns kvar inom ramen för SBCs verksamhet räknas in här. Dessutom räknas här in vad man beskriver som "intäkter för utförda administrativa tjänster" och de koncerngemensamma kostnader (styrelsearvoden och ledningsarvoden, revisorer och noteringskostnader samt försäkringar främst).

Vad tjänar SBC och vad kan SBC komma att tänkas tjäna?

I ÅR 2009 anges de finansiella målen som nedan

SBC har även pratat om en fördubbling av omsättningen till 2015 vilket skulle betyda en omsättning om runt 500 mkr (för att komma dit behövs cirka 15% i årlig genomsnittlig tillväxt).

Som diskuterats ovan har SBC i år, främst i q1 men även q2, tagit engångskostnader för renodlingen av verksamheten. För att få en så bra bild som möjligt om vilka förutsättningar som gäller framöver är q3 det kvartal som "renast" beskriver det nya SBC med förvaltningsinriktning.

Som synes är omsättningstillväxten negativ vilket i VD ordet förklaras främst av att projektledningstjänsterna (alltså inte projektutvecklingstjänster vilka är avvecklade) präglas av lägre efterfrågan pga det sämre ekonomiska läget. Den ekonomiska förvaltningen går dock bra och effekterna av avtalen med Bravida och Svensk Markservice sägs redan ha givit effekt och mottagits positivt av kunderna.

EBIT resultatet ger en rörelsemarginal om cirka 9%, alltså under målet. För att studera resultatet närmare hänvisas till den uppdelade resultaträkningen per verksamhetsgren. Den ser ut som följer

Följande behöver studeras för att få klarhet i resultaträkningen:

Som synes så genererar förvaltningsdelen en rörelsemarginal om 16,1%. Som beskrevs ovan så innebär posten "Andra vinster / förluster, netto" utvecklingen av marknadsvärdet av de kundmedel som är under förvaltning. (SBC utövar diskretionär förvaltning för kunder som har överstående medel placerade hos SBC).

Lägger vi tillbaks resultatet från dessa kundmedel blir EBIT-marginalen istället (8438+2969 )/ 52439 = 21,7%. Frågan är här vad som ligger bakom förlusten av under posten "andra vinster / förluster, netto". Är detta en återkommande kostnad eller kan man räkna med att denna tar ut sig över tid?

Svaret är att utvecklingen här beror enligt CFO på marknadens förväntningar om framtida räntenivåer och är därför ingen återkommande kostnad. Under andra perioder har exempelvis samma kostnadspost varit positivt på samma nivå. Förvaltningen sker i korta ränteinstrument och det är alltså inte fråga om aktieplaceringar eller dylikt med större risk. Om man vill uppskatta den underliggande lönsamheten gör man förmodligen bäst i att ta denna siffra "med en nypa salt", eller som jag väljer att göra; bortse från den helt. Den kommer naturligt variera över tid, såväl positivt som negativt.

Vad gäller den andra verksamhetsdelen "Övrig verksamhet" så har under detta kvartalet den sista lägenheten i Eolshäll sålts, vilket inbringade 5 mkr i intäkter. Korrespondens med CFO bekräftar att ca 5 mkr i kostnader bokats för samma lägenhet varför det "verkliga" återkommande rörelseresultatet är -2,9 mkr. Detta skall alltså utgöras av koncerngemensamma kostnader och SBC Bospar och projektet Fotö (som ju alltså är under färdigställande våren 2011 men inte ingår i JM-dealen) främst. Vad kan vi då räkna med i denna delen av resultaträkningen för framtiden?

Eftersom bolaget avser att projektet Fotö skall vara klart för inflyttning under 2011 är följande text intressant:

"Övrig verksamhet avser i huvudsak färdigställandet av bostadsprojekt Eolshäll, genomförandet av bostadsprojektet Fotö, SBC Bospar samt intäkter för utförda administrativa tjänster och del av

koncerngemensamma kostnader som ej utfördelas på operativ verksamhet. Del av de koncerngemensamma kostnader som inte fördelas ut kommer att finnas kvar i koncernen även då

bostadsprojekten är färdigställda. Kostnaderna avser främst styrelse och revisionsarvoden, försäkringar och noteringskostnader"

Vad gäller delen i resultaträkningen som heter "Andra vinster / förluster" så är detta (som ovan nämnt) värdeförändringen på de kundmedel som man utöver diskretionär förvaltning på (förmodligen placeringar i korta ränteinstrument et cetera). Justerat för dessa i q3 var rörelsemarginalen över 20% på förvaltningsdelen.

Vad gäller räntenettot så har antar jag -1,2 mkr i räntenetto per år (q3s förvaltningsräntenetto x 4). Efter korrespondens med CFO så räknar jag med att de negativa räntenettot i övrig verksamhet inte återkommer då det berodde på återbetalning av konvertibel.

I q1 2010 rapporten sägs följande:

Sett längre tillbaks ser siffrorna ut enligt nedan

Hur jag resonerat i mitt köpbeslut

Det "nya" SBC är en helt renodlad konsult men som skiljer sig rätt väsenligt i mina ögon från många andra konsulter som exempelvis IT-konsulter, teknikkonsulter et cetera främst sett till marknaden de opererar på. Marknaden för bostadrätter är på (längre) sikt ständigt växande eftersom det alltid kommer byggas bostäder och för att det är väldigt ovanligt att bostadsrätter tillbakabildas till hyresrätter. Att de största aktörerna har 50% av marknaden innebär att det finns stor potential för en seriös och välkänd förvaltare att sälja in sig till den del av marknaden som sköts av mindre aktörer. Det skall dock nämnas att jag har fått uppfattningen att rörligheten är rätt så låg i det att en bostadsrättsförening sällan verkar byta förvaltare. Därför ska man nog inte bli allt för exalterad och överskatta tillväxtpotentialen.

SBC som konsultverksamhet bör därför vara väldigt stabil jämfört med till exempel de IT konsulter som har en stor del av sin försäljning mot telekom och där variationen årsvis kan vara riktigt stor beroende på konsultköparnas ekonomiska förutsättningar. Där är SBC väldigt mycket mer stabil även om bostadspriser och konjunktur givetvis även påverkar SBC på såväl kort som lång sikt.

SBC som aktie är också rätt extrem på många sätt. Free floaten är väldigt dålig och aktien är extremt illikvid. Nästan så till den grad att det är omöjligt att köpa aktien vid vissa tidpunkter. Jag tror inte heller aktien har gynnats av att ordetboken splittats i Burgundy och NGM, det blir nästan ännu värre på grund av detta. Likviditetsproblematiken är givetvis väldigt negativ speciellt om man sitter med ett innehav som man har tagit ett felaktigt köpbeslut på och vill sälja. Detta bör därför prisas in.

Vad gäller tillväxttakten så har den historiskt varit 7-8% årligen för förvaltningstjänster. Denna tillväxt kommer jag personligen att räkna på. Jag kommer även ovan precis som i exemplet anta 13% rörelsemarginal för förvaltningsdelen (även om denna var 16% q3 och justerat var nästan 23%). Då får jag en margin of safety. Kostnadsantagandena framöver är nog även de väl tilltagna, speciellt efter att jag pratat med CFO på bolaget som hänvisade till genomgången av vad som framöver kommer räknas in i området "Övrig verksamhet". Ännu en margin of safety.

Jag sätter vid 2015 en multipel på 8, antagande att SBC som konsultrörelse kommer att värderas till 8 gånger årsvinsten. Detta är även det väldigt lågt antaget eftersom de flesta konsulter idag handlas till p/e 10-12 och SBC förmodligen i framtiden kan bli lika stabil som exempelvis KnowIT och kanke därför förtjäna en premievärdering (men det är en diskussion i sig).

Mitt avkastningskrav sätter jag till 20%, speciellt pga likviditetsrisken, men även pga att jag trots stabiliteten ser investeringen som rätt hög risk.

Summerat i excelsnurran ser det då ut som nedan, givet mina personliga antaganden som jag anser rätt restriktiva. För att mitt avkastningskrav ovan ska gälla får jag anta 7% tillväxt och en slutmultipel på 9, dvs lite högre än i excelsnurran ovan. Dock är det fortfarande ganska restriktiva antaganden och därför känner jag mig bekväm med en hyffsad risk-reward (även om det givetvis är vad som ligger bakom sifferantagandena som är intressant, det är där tyngden ligger).

Detta är alltså antaget en kurs om 11 kronor. Spontant så känns läget som SBC just nu befinner sig i som ett typiskt läge som det i alla fall kan vara värt att titta närmare på. En anomalie (i detta fallet ett kostsamt projekt) som gjort att aktiekursen rasat och gjort att bolaget stuvat om såväl ledning som affärsinriktning. Om man nu vill tycka att aktien är undervärderad så är det inte speciellt svårt att ställa sig frågan "Varför i så fall?"; okänt bolag, illikvid aktie, brokig historia, svalt intresse et cetera et cetra är alla faktorer som påverkar och absolut kan leda till låg värdering.

Det är viktigt att grunda sina beslut i antaganden som är restriktiva, det är bara så man kan skapa sig en bekväm säkerhetsmarginal. I mina antaganden är såväl marginalantaganden, tillväxtantaganden och övriga antaganden väldigt restriktiva. Jag har exempelvis inte räknat med någon vinstavräkning av Fotöprojektet, vilket skulle kunna leda till en engångsintäkt på flera miljoner kronor i början av 2011 exempelvis. I det optimistiska scenariot ovan där bolaget når sitt omsättningsmål för 2015 på 500 mkr och räknat på 13% rörelsemarginal så gör bolaget upp emot 5 kr i VPA 2015. Skulle man köpa aktien för cirka 11 kronor idag så har man till 2015 fått cirka 4 kr i utdelning och äger då en aktie som kan prestera 5 kr i vinst per aktie i det läget. Det är med andra ord inte svårt att "räkna hem" aktien om man vill vara optimistisk.

Men jag poängerar igen att det är ingenting jag räknar med. För att nå 500 mkr i omsättning måste man prestera 15% årlig tillväxt vilket betyder kraftigt tagna marknadsandelar då marknaden växer cirka 5% vilket mynnar ut i en fråga om förvärv, vilket i sig kan betyda risker och osäkerheter på många plan och utspädning av antalet aktier.

Engångsintäkter från Fotö?

Jag har ovan skrivit att jag inte antagit några engångsintäkter i o m att Fotö projektet är klart för inflyttning 2011. Jag har inte haft 100% koll på hur intäktsavräkningen för dessa går till (det går inte att ha någon dag till dag diskussion med ledningen i de flesta bolag) och har efter diskussion med BörsSnack-signaturBart_S som i sin tur pratat med CFO fått klart för mig att följande gäller:

"IFRIC15 – ”Avtal för uppförande av fastigheter ”

Detta skulle isåfall innebära att 8 mkr i vinstavräkning redan bokats upp, men att dessa 8 mkr behövde räknas bort igen i led med de nya redovisningsprinciperna. Detta bör innebära att det kan/bör (välj själv) komma en engångsvinst på 8 mkr 2011. Det är inget jag räknar med i mina kalkyler med är givetvis en intressant bonus om så blir fallet.

*Undervärderad

*Impopulär

*Utskälld

Sveriges Bostadsrättscentrum ("SBC") har anor sen 1921 och började som en ekonomisk förening och sammanslutning mellan Stockholms Bostadsrättföreningar. Allt eftersom under åren lades de aktivitetsinriktningar till som skulle mynna ut i den slutgiltiga verksamheten med en förvaltningsdel och en projektutvecklingsdel. År 2005 blev SBC aktiebolag genom en nyemmission och 2006 noterades dessa aktier på Aktietorget. Sedan 2007 finns SBC noterad på NGM-börsen.

Bolagets notering mitt i den rådande högkonjunkturen 2006 var en riktigt framgång. Dåvarande VD:n

Helena Skåntorp sammanfattade året 2006 enligt nedan i årsredovisningen för samma år:

”SBC:s första år som noterat bolag på Aktietorget har varit en framgång. Kursutvecklingen har under de första tolv månaderna ökat från 85 till 203 kronor, vilket motsvarar ett börsvärde på 1 056 MSEK”

SBC gick alltså från en omsättning på 100 mkr 1999 till ett börsvärde på över miljarden 7 år senare.

SBC- Översikt och verksamhetsgrenar

SBC är en av de ledande aktörerna i Sverige som erbjuder tjänster riktade till bostadsrättsföreningar. Förvaltningsbenet består av grenarna ekonomisk förvaltning, teknisk förvaltning och projektledning samt juridisk rådgivning. Projektutvecklingsbenet var inriktat på att genom dotterbolaget SCB Mark AB utveckla och sälja nya bostadsprojekt främst i storstadsregioner i de tre nischerna kvalitetsboende, ungdomsboende samt trygghetsboende.

Projektutveckling

Tillvägagånssättet för nyproduktion/utveckling av bostäder är ungefär som följer: SBC söker tillstånd för att få förvärva skapa en detaljplan för en viss bit mark. Först efter att över 50% av insatserna för lägenheterna är inbetalda och därmed säkrade sker starten av själva bygget, och processen i sig tar cirka 3-5 år. Denna tid kan dock variera eftersom det exempelvis ofta kan ske överklaganden av SBC exploateringsrätt av en viss bit mark et cetera.

Marknaden för denna typ av byggexploatering är soom sig bör av verksamhetens art beroende av väldigt många omvärldsfaktorer. Den är direkt beroende av den svenska byggmarknaden vilken i sig är beroende av makroekonomiska förhållanden såsom ränteläge, sysselsättningsläge, löneutveckling, disponibla inkomster och konsumenternas allmänna förväntningar om dessa och annat.

Därför är det rätt tydligt att verksamheten tuffade på bra under konjunkturens toppår fram till halvårsskiftet 2008 då antalet påbörjade bostäder var 70% lägre än under motsvarande period 2006. Vinsterna projektutvecklingsdelen varierar naturligt eftersom priserna på de sålda lägenheterna och priserna vad gäller markanskaffning och byggmaterial varierar i stort med konjunkturen. 2006 presterade projektutevecklingsdelen exempelvis nästan 70 mkr i rörelseresultat och året därpå dryga hälften, cirka 30 mkr. Även om variationen har varit stor historiskt så råder det ingen tvekan om att projektutvecklingsdelen tillförde viktiga och stora vinster till koncernen och lär förmodligen varit en viktig del i att bolaget hade ett börsvärde på över 1 mdr kronor år 2006.

De tråkigheter som drabbade SBC som stort 2008 var främst relaterade till projektet Eolshäll där främst kvalitetsproblem tvingade bolaget till stora förluster genom återköp av lägenheter och fuktsaneringar. Detta ska enbart under år 2008 ha kostat SBC 271 mkr och under samma år hade bolagets egna kapital minskat från 310 mkr till 65 mkr. De stora förlusterna mot det egna kapitalet ledde sedemera till att soliditeten hamnade i nivån 10% och kombinerat med akut likviditetsbrist tvingades SBC genomföra en nyemmission under 2009 där bolaget netto tillfördes 96 mkr.

Under 2009 föreslog styrelsen en förändring och renodling av SBCs verksamhet där projektutvecklingsbenet skulle säljas och där fokus istället skulle riktas mot det andra benet förvaltningstjänster. Avyttringen av SBC Mark (dvs projektutvecklingsdelen) skedde i början av 2010 (H1) där även ytterliggare engångskostnader i samband med förfarandet togs.

Dealen ser ut som följer: Merparten av de projekt och verksamheter som ingår i SBC Mark AB överlåts till ett bolag som SBC samäger tillsammans med JM, SBC Bo. I SBC Bo är JM huvudägare vilket innebär att JM fullt ut ansvarar finansiellt för bolaget. Vissa projekt i västra Sverige är under separat avveckling och ingår därför inte i detta avtalet. Vissa projekt har även sålts till Skanska.

Enligt pressmeddelandet sägs det:

"SBC-koncernen ansvarar för produktionen av de två pågående projekten Eolshäll och Fotö. Eolshäll beräknas vara färdigställt under första kvartalet 2010 och för Fotö är produktionsstart beräknad till första kvartalet 2010."

I projektutvecklingsdelen finns även SBC Bospar vilket är ett sammarbete mellan Handelsbanken och SBC där sparare kan bygga upp ett startkapital till framtida bostadsköp genom insättningar och även får förtur till SBCs byggnationsprojekt. SBC Bospar kommer finnas kvar i SBC koncernen även efter avtalet med JM.

Den operativa strukturen i SBC ser ut enligt nedan efter försäljningen av SBC Mark (hämtad från nyemmissionsprospektet)

Förvaltningstjänster

Förvaltningstjänster består som nämnt ovan av ekonomiskt förvaltning, teknisk förvaltning och juridisk rådgivning. Nedanstående bilder hämtade från bolagets årsredovisning 2009 ger en bra bild av hur verksamheten ser ut:

Kunder är alltså bostadsrättsföreningar som väldigt ofta behöver hjälp med allt från ekonomiska problem som bokföring och budgetering till juridiskt kunnande då flertalet lagar omfattar en bostadsrättsförening. Även tekniskt kunnande är viktigt eftersom exempelvis skötsel av fastigheten är viktigt för värdebevarande.

Marknaden för tjänster till bostadsrätter uppgår enligt SBC själva till cirka 4 mdr kronor årligen. Eftersom det hela tiden produceras mer bostadsrätter, antingen genom nybyggnationer eller genom omvandling av hyresrätter till bostadsrätter samtidigt som likvidationer av redan befintiliga bostadsrätter är väldigt sällan förkommande, sker det mer eller mindre en kontinuerlig tillväxt på marknaden där SBC verkar. Verksamheten för förvaltning är i sin grund alltså relativt okänslig för svängningar i konjunkturen även om konjunkturen påverkar tillväxten i marknaden. Höga räntor och lägre bostadspriser leder till färre byggnationer och mindre incitament att omvandla hyresrätter till bostadsrätter varför konjunkturen alltid spelar in.

Enligt Boverket finns det i dagsläget cirka 20 000 bostadsrättsföreningar som är aktiva och som äger sin fastighet. Ytterliggare 6400 föreningar finns som är i avvaktande att få köpa loss sina fastigheter. Majoriteten av dessa 26 400 föreningar är belägna i Sveriges storstadsregioner. Enligt SBC har tillväxten historiskt varit lite över 1000 bostadsrättsföreningar per år, vilket är cirka 5%, en siffra som var cirka 1 % 2009 till följd av det sämre ekonomiska läget. Enligt Boverkets prognos från slutet av 2009 kommer tillväxten att öka med 25% för 2010 för att avta mer 2011.

SBC spår i sin Årsredovisning att ombildningen av hyresrätter till bostadsrätter framöver kommer vara på en låg nivå till följd av att många ombildningar redan skett samt på grund av den restriktiva kreditmarknaden.

SBC ser en stärkt efterfrågan på förvaltningstjänster allt eftersom att priserna på bostadsrätter de senaste decenniet har stigit kraftigt och att det genom det har lönat sig att ha en kvalitetsmässig förvaltning prismässigt. Detta betyder givetvis att de som ansvarar för bostadsrättsföreningen (styrelse m.m.) har fått ett större ansvar på sina axlar vilket i sin tur betyder ökad efterfrågan för professionell hjälp med förvaltningen.

SBC har i år för att förbättra sitt erbjudande tecknat avtal med Bravida och Svensk Markservice, där det första är ett bolag med inriktning mot installation och servicetjänster och det sistnämnda är ett företag inom markskötsel. Detta ger SBC ett mer komplett erbjudande vilket gör bolaget mer attraktivt i bostadsrättsföreningar. Ju mer kompletta tjänster som ett förvaltningsbolag kan erbjuda, desto enklare blir det för bostadsrättsföreningen.

SBC har 4 stora konkurrenter på området och är som tabellen nedan visar marknadstvåa med en andel om cirka 12%. (Bild från SBC ÅR)

Enligt Prospektet inför nyemmissionen 2009 ökade befolkningsmängden i vad som kallas Storstockholm med 31 000 personer 2008 där 19 500 utgjorde nettoinflyttning. I Storgöteborg var befolkningsökningen 10 500 personer vilket utgjordes till 6 300 personer av nettoinflyttning. Utvecklingen var densamma i Malmö med undantaget att nettoinflyttningen till stor del utgjordes av inflyttning från utlandet. Denna befolkningsutveckling innebär som sig bör en ökad efterfrågan på bostäder samtidigt som trycket ökar från ungdomar som vill göra sitt inträde på bostadsmarknaden.

Under de 10 senaste åren har antalet bostadsrättsföreningar ökat med 36% (2009). I år spår Boverket att 6 500 nya bostadsrätter byggs samt att nivån stiger ytterliggare till 8 000 bostäder under 2011. SBC säger i sin q3 rapport att antalet ombildningar är på en betydligt lägre nivå i år än föregående år (även om alltså nyproduktionen växer bra). I takt med att antalet bostadsrättföreningar ökar, ökar även behovet av de förvaltningstjänster som SBC tillhandahåller och marknaden uppgår till cirka 4 mdr kronor med en historisk genomsnittlig tillväxttakt på 5%, som ovan nämnt. Tillväxten i förvaltningsmarknaden drivs som ovan nämnt både av tillväxten i bostadsrättsföreningar (nyproduktion och omvandling) och även av att behovet att ta in professionell hjälp kan öka beroende på att förvaltningen blir med komplex. Som ett exempel kan nämnas att det sedan 2006 finns en ny lag som kräver att varje bostadsrättsförening måste ha en energideklaration, vilket kan vara komplext för en förening att ensamt sköta och kan därför innebära affärsmöjligheter för förvaltningsbolag.

Faktorer som påverkar konkurrensen inom området förvaltning finns det många exempel av. Det finns många bolag som agerar på marknaden även om det huvudsakligen finns 4-5 aktörer som är betydligt större än övriga (se tabell ovan) med 53% av marknaden. Konkurrensen har ökat genom att många processer nu är mer IT automatiserade, exempelvis genom e-fakturor och elektronisk redovisning. SBC har själva prognostiserat att om revisionsplikten upphör för mindre företag så kommer många redovisningsbranschen att bli mer intressant för många revisionsbolag, vilket kommer innebära direkt konkurrens för förvaltningsbolag som SBC.

Det faktum att cirka hälften av marknaden inte kontrolleras av de 4-5 största aktörerna innebär att det existerar tillväxtpotential inom marknaden. Marknadsandelar kan tas genom att konkurrera ut mindre aktörer eller genom att kontakta bostadsrättsföreningar som sköter allting själva utan professionell hjälp.

Övrig verksamhet

Under övrig verksamhet redovisas färdigställandet och genomförandet av Eolshäll samt Fotö. Även SBC Bospar som finns kvar inom ramen för SBCs verksamhet räknas in här. Dessutom räknas här in vad man beskriver som "intäkter för utförda administrativa tjänster" och de koncerngemensamma kostnader (styrelsearvoden och ledningsarvoden, revisorer och noteringskostnader samt försäkringar främst).

Vad tjänar SBC och vad kan SBC komma att tänkas tjäna?

I ÅR 2009 anges de finansiella målen som nedan

SBC har även pratat om en fördubbling av omsättningen till 2015 vilket skulle betyda en omsättning om runt 500 mkr (för att komma dit behövs cirka 15% i årlig genomsnittlig tillväxt).

Som diskuterats ovan har SBC i år, främst i q1 men även q2, tagit engångskostnader för renodlingen av verksamheten. För att få en så bra bild som möjligt om vilka förutsättningar som gäller framöver är q3 det kvartal som "renast" beskriver det nya SBC med förvaltningsinriktning.

Som synes är omsättningstillväxten negativ vilket i VD ordet förklaras främst av att projektledningstjänsterna (alltså inte projektutvecklingstjänster vilka är avvecklade) präglas av lägre efterfrågan pga det sämre ekonomiska läget. Den ekonomiska förvaltningen går dock bra och effekterna av avtalen med Bravida och Svensk Markservice sägs redan ha givit effekt och mottagits positivt av kunderna.

EBIT resultatet ger en rörelsemarginal om cirka 9%, alltså under målet. För att studera resultatet närmare hänvisas till den uppdelade resultaträkningen per verksamhetsgren. Den ser ut som följer

Följande behöver studeras för att få klarhet i resultaträkningen:

Som synes så genererar förvaltningsdelen en rörelsemarginal om 16,1%. Som beskrevs ovan så innebär posten "Andra vinster / förluster, netto" utvecklingen av marknadsvärdet av de kundmedel som är under förvaltning. (SBC utövar diskretionär förvaltning för kunder som har överstående medel placerade hos SBC).

Lägger vi tillbaks resultatet från dessa kundmedel blir EBIT-marginalen istället (8438+2969 )/ 52439 = 21,7%. Frågan är här vad som ligger bakom förlusten av under posten "andra vinster / förluster, netto". Är detta en återkommande kostnad eller kan man räkna med att denna tar ut sig över tid?

Svaret är att utvecklingen här beror enligt CFO på marknadens förväntningar om framtida räntenivåer och är därför ingen återkommande kostnad. Under andra perioder har exempelvis samma kostnadspost varit positivt på samma nivå. Förvaltningen sker i korta ränteinstrument och det är alltså inte fråga om aktieplaceringar eller dylikt med större risk. Om man vill uppskatta den underliggande lönsamheten gör man förmodligen bäst i att ta denna siffra "med en nypa salt", eller som jag väljer att göra; bortse från den helt. Den kommer naturligt variera över tid, såväl positivt som negativt.

Vad gäller den andra verksamhetsdelen "Övrig verksamhet" så har under detta kvartalet den sista lägenheten i Eolshäll sålts, vilket inbringade 5 mkr i intäkter. Korrespondens med CFO bekräftar att ca 5 mkr i kostnader bokats för samma lägenhet varför det "verkliga" återkommande rörelseresultatet är -2,9 mkr. Detta skall alltså utgöras av koncerngemensamma kostnader och SBC Bospar och projektet Fotö (som ju alltså är under färdigställande våren 2011 men inte ingår i JM-dealen) främst. Vad kan vi då räkna med i denna delen av resultaträkningen för framtiden?

Eftersom bolaget avser att projektet Fotö skall vara klart för inflyttning under 2011 är följande text intressant:

"Övrig verksamhet avser i huvudsak färdigställandet av bostadsprojekt Eolshäll, genomförandet av bostadsprojektet Fotö, SBC Bospar samt intäkter för utförda administrativa tjänster och del av

koncerngemensamma kostnader som ej utfördelas på operativ verksamhet. Del av de koncerngemensamma kostnader som inte fördelas ut kommer att finnas kvar i koncernen även då

bostadsprojekten är färdigställda. Kostnaderna avser främst styrelse och revisionsarvoden, försäkringar och noteringskostnader"

Det är alltså främst dessa som i framtiden bör belasta resultaträkningen under "Övrig verksamhet". Vad uppgår då dessa till? Enligt ÅR 2009 uppgår kostnaderna för revision för de tre senaste åren till vad bilden nedan visar. Det är rimligt att tro att 2009 års högre kostnad är till följd av nyemission och prospektframtagning et cetera, och kanske inte återkommande

Jag uppskattar de genomsnittliga årliga revisionsarvodena till 1,7 mkr fortsättningsvis

Vad gäller styrelsearvodena, de totala, så skall de enligt ÅR 2009 uppgå till 1,060 mkr. Efter sociala avgifter bör dessa uppgå till 1060 *1,32 = 1,399

Vad noterings- och försäkringskostnader uppgår till hittar jag inte uppgift om i bolagets ÅR. Jag tittade i ett annat bolag halvårsrapport som även det var noterat på NGM (EFT) och hade kostnader om 0,3 mkr per halvår. Jag uppskattar därför noteringskostnader till 1 mkr för SBC årligen.

Jag uppskattar försäkringskostnaderna till 1,5 mkr (detta bör och skall kollas upp ytterliggare).

Jag uppskattar försäkringskostnaderna till 1,5 mkr (detta bör och skall kollas upp ytterliggare).

Summerat blir kostnaderna för "Övrig verksamhet"

1,7

1,399

1

1,5

1,5

= 5,7 mkr årligen.